نيويورك (أ ف ب) – معدلات الرهن العقاري, أسعار بطاقات الائتمان, أسعار قروض السياراتومن المرجح أن تحافظ القروض التجارية ذات المعدلات المتغيرة على أعلى مستوياتها، مع ما يترتب على ذلك من عواقب على الإنفاق الاستهلاكي، بعد الأزمة وأشار الاحتياطي الفيدرالي الأربعاء أنه لا يخطط لخفض أسعار الفائدة حتى يكون لديه “ثقة أكبر” في أن الزيادات في الأسعار على مستوى المستهلك تتباطأ إلى هدفها البالغ 2٪.

وأبقى البنك المركزي سعر الفائدة الرئيسي عند أعلى مستوى له منذ عقدين عند نحو 5.3%، وهو المستوى الذي ظل عليه منذ أغسطس الماضي.

إليك ما يجب معرفته:

ماذا يعني هذا بالنسبة للمقترضين؟

وصلت أسعار بطاقات الائتمان إلى أعلى مستوياتها على الإطلاق أو بالقرب منها، كما تضاعفت أسعار الرهن العقاري في السنوات الأخيرة.

وفقًا لـ LendingTree، يبلغ متوسط سعر الفائدة على بطاقات الائتمان في أمريكا اليوم 24.66%، دون تغيير عن الشهر الماضي، على الرغم من ارتفاع هذا المعدل لمدة 24 شهرًا من الـ 26 شهرًا الماضية.

وقال مات شولتز، محلل الائتمان في LendingTree: “من غير المرجح أن ينخفض هذا المبلغ في أي وقت قريب، على الرغم من أن بنك الاحتياطي الفيدرالي يبتعد عن الغاز”. “من المحتمل أن تكون هذه هي الحقيقة المؤسفة للأشهر القليلة المقبلة.”

في المعركة ضد ديون بطاقات الائتمان، لا تزال بطاقات تحويل الرصيد بنسبة 0٪ “أفضل سلاح لديك”، وفقًا لشولتز، لكن “الحصول عليها أصبح أكثر صعوبة ورسومها آخذة في الارتفاع”.

وقال إنه مع زيادة حالات التأخر في السداد وإجمالي الديون بالنسبة للمستهلكين، أصبحت بعض البنوك أكثر ترددا في قبول الأرصدة المحولة، مما يعني أن المستهلكين سيحتاجون إلى ائتمان جيد للحصول على الموافقة.

ما الذي ينتظر المدخرين؟

العوائد على حسابات التوفير و شهادات الإيداع (الأقراص المدمجة) كانت تحوم عند مستويات عالية، وذلك بفضل زيادة أسعار الفائدة من قبل بنك الاحتياطي الفيدرالي، وفقًا لما ذكره كين تومين، الخبير المصرفي ومؤسس موقع DepositAccounts.com. ومع ذلك، “قامت العديد من البنوك بتخفيض أسعار الفائدة على الودائع (مع) توقع أن يبدأ بنك الاحتياطي الفيدرالي في خفض أسعار الفائدة في وقت ما هذا العام”.

وكانت أسعار شهادات الإيداع هي الأولى التي انخفضت، كما بدأ عدد قليل من البنوك عبر الإنترنت في خفض أسعار حسابات التوفير عبر الإنترنت. خفض Ally Bank سعر الفائدة إلى 4.25% من 4.35% واكتشف إلى 4.25% من 4.30%.

ومع ذلك، أبقت معظم البنوك عبر الإنترنت أسعار حسابات التوفير عبر الإنترنت ثابتة في عام 2024، ولا تزال العديد من البنوك عبر الإنترنت تقدم عوائد بنسبة 5.25٪. يبلغ أعلى عائد عبر الإنترنت حاليًا 5.55%، مع متوسط عائد الأقراص المضغوطة لمدة عام عبر الإنترنت 4.94% اعتبارًا من الأول من أبريل، وفقًا لموقع DepositAccounts.com.

ويشير تومين إلى أن “أسعار الفائدة على الودائع المصرفية الفعلية لا تزال بطيئة في حركتها الأعلى”، قائلاً إنه على الرغم من ارتفاع متوسط أسعار الفائدة بشكل حاد في العام الماضي، “إلا أنها لا تزال منخفضة للغاية مقارنة بالأسعار عبر الإنترنت”.

ويبلغ متوسط عائد حسابات الادخار لجميع البنوك والاتحادات الائتمانية، والتي غالبيتها العظمى من الطوب وقذائف الهاون، 0.52% اعتباراً من الرابع والعشرين من إبريل (نيسان).

ماذا عن الرهن العقاري؟

لا يحدد بنك الاحتياطي الفيدرالي أسعار الفائدة على الرهن العقاري بشكل مباشر، ولكنه يؤثر عليها. تساهم سوق السندات والتضخم وعوامل أخرى في ارتفاع معدلات الرهن العقاري التي يواجهها المستهلكون حاليًا.

وقد ارتفع متوسط سعر الفائدة على الرهن العقاري لمدة 30 عاماً مؤخراً إلى أكثر من 7% للمرة الأولى منذ نوفمبر/تشرين الثاني. يشير جاكوب تشانل، كبير الاقتصاديين في LendingTree، إلى أن معدلات الرهن العقاري يمكن أن تتغير حتى مع إبقاء بنك الاحتياطي الفيدرالي على سعر الفائدة القياسي ثابتًا، وأنه يجب على المستهلكين التفكير في العديد من نقاط البيانات الاقتصادية قبل اتخاذ قرار بشأن الحصول على رهن عقاري.

وقال: “حتى في مواجهة معدلات الرهن العقاري المرتفعة نسبياً والأسعار المرتفعة، قد يكون الوقت الحالي هو الوقت المناسب لشراء منزل”. “توقيت السوق يكاد يكون مستحيلا… وعلى نفس المنوال، هناك الكثير من الناس الذين لن يتمكنوا من الشراء حتى تصبح السوق أرخص.”

وقد ساهم ارتفاع تكاليف المأوى والإيجار في حدوث تضخم حاد في الأشهر الأخيرة.

وجدت دراسة أجراها Bankrate أن الإيجار أرخص من شراء منزل نموذجي في جميع مناطق المترو الخمسين الكبرى في الولايات المتحدة. فاعتباراً من شهر فبراير/شباط، كانت أقساط الرهن العقاري الشهرية النموذجية على منزل متوسط السعر في الولايات المتحدة تبلغ 2703 دولارات، في حين كان الإيجار الشهري الوطني النموذجي 1979 دولاراً. هذه فجوة تبلغ 37٪ تقريبًا بين تكاليف استئجار وشراء منزل.

وقال تشان: “في حين أنه سيكون من الجيد أن يتمكن بنك الاحتياطي الفيدرالي من إصلاح كل شيء من تلقاء نفسه، إلا أنه ربما لا يستطيع ذلك، على الأقل ليس من دون التسبب في قدر كبير من البكاء وصرير الأسنان”.

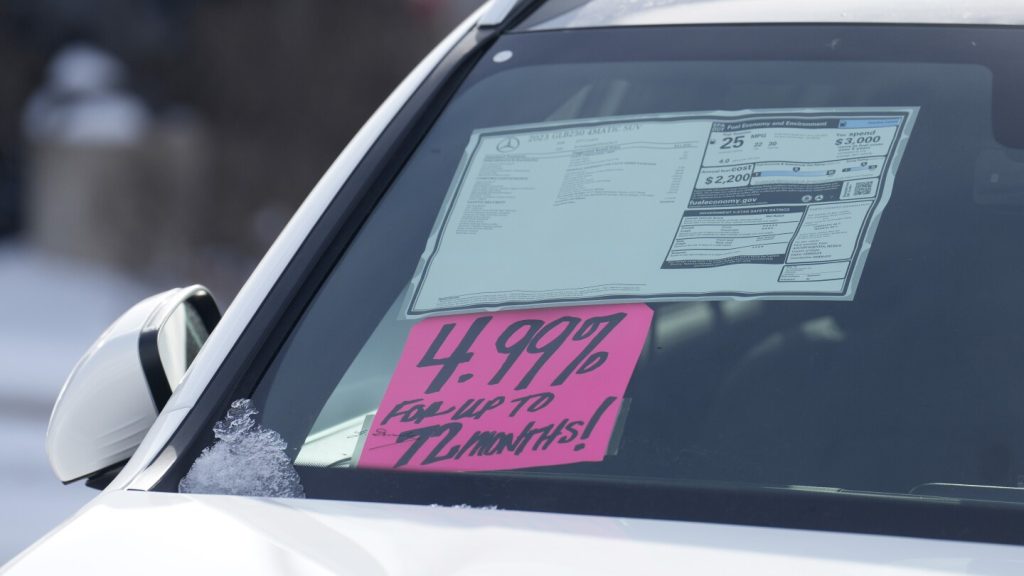

أنا بحاجة لشراء سيارة. ما هي التوقعات بالنسبة لقروض السيارات؟

بينما استقرت أسعار السيارات حتى أواخر عام 2023 وأوائل عام 2024، يتوقع جريج ماكبرايد، كبير المحللين الماليين في Bankrate، أن أسعار الفائدة المرتفعة على قروض السيارات ستستمر بالنسبة لأولئك الذين لديهم ملفات ائتمانية ضعيفة. وقد يشهد المقترضون الذين يتمتعون بائتمان أقوى أسعارًا أكثر تنافسية، لكن قرار بنك الاحتياطي الفيدرالي سيستمر في جعل قروض السيارات باهظة الثمن، حتى لو انخفضت أسعار السيارات. لم يكن متوسط قرض السيارة باهظ الثمن منذ عام 2008.

ويتوقع ماكبرايد أن تصل معدلات قروض السيارات الجديدة لمدة خمس سنوات إلى متوسط 7.0% وقروض السيارات المستعملة لمدة أربع سنوات إلى 7.5% بحلول نهاية عام 2024.

في العام الماضي، كان لدى المقترضين f حصلت على دفعات شهرية باهظة الثمن بشكل خاص بسبب ارتفاع أسعار الفائدة، ووصل معدل التأخر في سداد قروض السيارات إلى أعلى معدل له منذ ما يقرب من ثلاثين عامًا. بلغ متوسط دفعة قرض السيارة الشهرية 738 دولارًا للسيارات الجديدة و 532 دولارًا للسيارات المستعملة في الربع الأخير من عام 2023، وفقًا لوكالة تقارير الائتمان إكسبيريان.

تبلغ تكلفة السيارات الجديدة في المتوسط 47.218 دولارًا في مارس 2024، وفقًا لـ كتاب كيلي الأزرقوهو السعر الذي، إلى جانب أسعار الفائدة المرتفعة، يدفع العديد من المشترين للخروج من السوق لشراء السيارات الجديدة.

هل يحرز بنك الاحتياطي الفيدرالي تقدماً في تباطؤ التضخم؟

ليس بالسرعة التي يريدها.

وقد أدت العديد من التقارير الأخيرة حول الأسعار والنمو الاقتصادي إلى تقويض اعتقاد بنك الاحتياطي الفيدرالي بأن التضخم يتراجع بشكل مطرد.

قال رئيس البنك جيروم باول: “لقد أظهر التضخم عدم إحراز مزيد من التقدم نحو هدفنا البالغ 2٪”.

وفي حين تباطأ التضخم من ذروته البالغة 7.1% إلى 2.7%، فإن متوسط الأسعار لا يزال أعلى بكثير من مستويات ما قبل الوباء، وتستمر تكاليف الخدمات في النمو – بما في ذلك الإيجارات والرعاية الصحية ووجبات المطاعم والتأمين على السيارات.

___

“تتلقى وكالة أسوشيتد برس الدعم من مؤسسة تشارلز شواب لإعداد التقارير التعليمية والتوضيحية لتحسين الثقافة المالية. المؤسسة المستقلة منفصلة عن شركة Charles Schwab and Co. Inc. ووكالة أسوشييتد برس هي المسؤولة الوحيدة عن صحافتها.