نيويورك (أ ف ب) – تعمل شركة Arkhouse Management وBrigade Capital Management على زيادة عرضهما للاستحواذ ميسي في صفقة تبلغ قيمتها الآن 6.6 مليار دولار.

أعلنت شركات الاستثمار يوم الأحد أنها قدمت عرضًا نقديًا بالكامل بقيمة 24 دولارًا لكل سهم من الأسهم المتبقية في Macy’s التي لا تمتلكها بالفعل – ارتفاعًا من عرض سابق بقيمة 21 دولارًا للسهم الواحد.

ميسي مرفوض الصفقة السابقة التي بلغت قيمتها 5.8 مليار دولار في يناير. في ذلك الوقت، قال بائع التجزئة إن مجلس إدارته استعرض اقتراح شركات الاستثمار ولم يكن لديه مخاوف بشأن خطة التمويل فحسب، بل شعر أيضًا أن هناك “نقصًا في القيمة المقنعة”.

في بيان مشترك يوم الأحد، قال الشريكان الإداريان في Arkhouse، جافرييل كاهاني وجوناثون بلاكويل، إنهما “لا يزالان محبطين من تكتيكات التأخير” من مجلس إدارة Macy و”رفضه المستمر للمشاركة” – لكنهما ما زالا ملتزمين بإكمال الصفقة.

وأضاف كاهانا وبلاكويل أنهما حاولا مرارًا وتكرارًا معالجة مخاوف الشركة، وكانا منفتحين على زيادة سعر الشراء “مع مراعاة العناية الواجبة المعتادة”.

وأكدت شركة Macy’s يوم الأحد أنها تلقت الاقتراح “المعدل وغير المرغوب فيه وغير الملزم”. وقالت الشركة، ومقرها نيويورك، إن مجلس إدارتها سيراجع العرض بعناية، وأنها لا تنوي التعليق أكثر حتى يتم الانتهاء من التقييم.

في الشهر الماضي، انتقل أركهاوس إلى ترشيح تسعة أشخاص لمجلس إدارة ميسي. قالت شركة Macy’s في ذلك الوقت إنها كانت تسعى للحصول على معلومات تمويل إضافية – لكن شركة Arkhouse أرسلت بدلاً من ذلك خطابًا تطلب فيه من الشركة تمديد نافذة ترشيح مديرها لمدة 10 أيام.

وفي الوقت نفسه، قالت شركة Arkhouse إنها قدمت تفاصيل تمويل إضافية وأن الشركة طلبت تمديد الموعد النهائي على أمل الاستمرار في المشاركة بشكل خاص. وأضاف أركهاوس أنه منذ رفض هذا الطلب، قامت الشركة بتعيين مديرين.

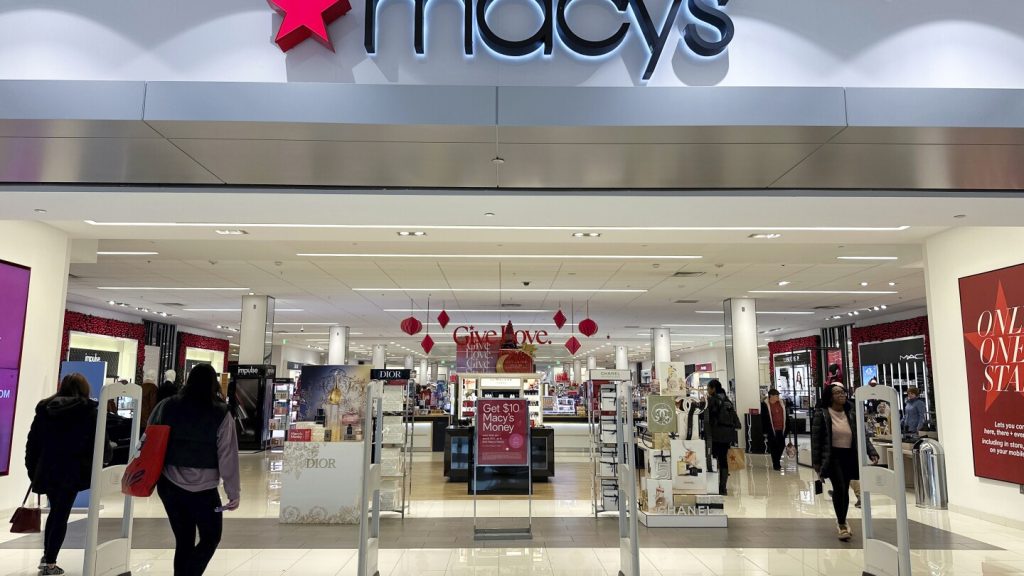

وأعلنت شركة ميسي يوم الثلاثاء أنها ستفعل ذلك إغلاق 150 متجرًا يحمل الاسم نفسه على مدى السنوات الثلاث المقبلة بما في ذلك 50 بحلول نهاية العام بعد تسجيل خسارة في الربع الرابع وانخفاض المبيعات. وكجزء من جهود إعادة الهيكلة، قالت سلسلة المتاجر الكبرى أيضًا إنها ستقوم بتحديث متاجرها المتبقية البالغ عددها 350 متجرًا.